美國財政部46頁Bitcoin戰略研究報告 劍指中美競爭

來源:上云觀察

隨著我國各項實力的不斷增強,美國各項戰略部署處處針對中國,即將任命為特朗普政府的美財政部長ScottBessent委托Bitcoin研究所輸出了這份長達46頁的分析報告。

報告主題主題為 “全球經濟秩序重塑:美中競爭下Bitcoin作為美國治國方略的工具”。

報告由該研究所戰略負責人MatthewPines撰寫,主要探討了在全球經濟秩序面臨挑戰的背景下,美國應如何通過一系列戰略舉措,包括將Bitcoin納入國家戰略資產儲備等,來維護其經濟領導地位、應對地緣政治競爭和重塑全球貨幣秩序。

細讀這份報告,用大量數據和篇幅證明美國在全球環境中的地位逐步被中國替代,同時也不乏選擇性的捏造和宣揚來自中國的威脅。

報告中對Bitcoin從當前的10萬美金上升到50萬美金、100萬美金以及150萬美金/枚進行了推演,作者在這里說明,總結該報告內容僅供大家參考,不針對投資者做建議。若要獲取原報告,可以關注公眾號后回復公眾號“報告1”進行下載。以下內容為報告整理總結。01 中美力量的變化

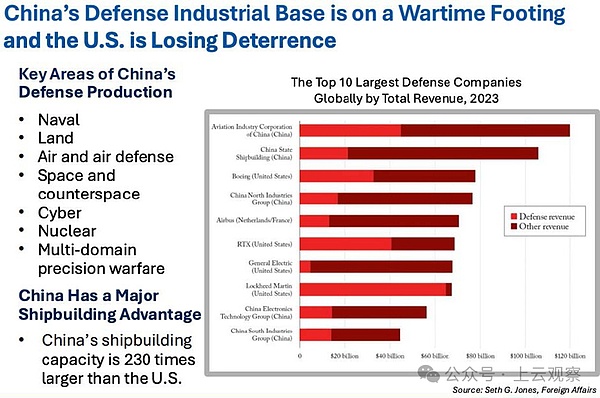

國防工業對比變化

美國當前結構性赤字導致了工業萎縮、經濟不平等和金融扭曲。不斷上升的公共債務負擔現在擠壓了財政空間,造成了國家安全風險(見圖1)。

中國科技領域不斷趕超

這段不做詳細總結了,大家就看一張圖吧。

中美經濟關系失衡

我國正在利用其他金融和技術體系——包括數字絲綢之路倡議、跨境銀行間支付系統(CIPS)、新興的金磚國家貿易和貨幣、和數字人民幣——來對抗美國的金融網絡力量,并削弱美元能力。

與此同時,越來越明顯的是,美國國債市場結構脆弱,面臨嚴重的網絡安全風險,使美國處于日益嚴重的戰略脆弱性地位。

整體上講中美競爭這段的邏輯是:

美國:長期依賴債務融資消費,導致財政赤字、工業萎縮和金融扭曲,國債市場不穩定,國防工業基礎受影響。

中國:依靠固定資產投資和出口驅動增長,其經濟模式造成全球資本流動扭曲,如壓低他國資本回報率、促使美國過度依賴債務消費。建立新的金融和Crypto體系,挑戰美國地位。

因此,在這種零和博弈中亟需通過創新手段改善美國金融體系——Bitcoin出場02 Bitcoin成的戰略價值Bitcoin的特性與價值

Bitcoin具有去中心化、固定供應、便攜、可編程等特性,可作為數字時代的價值存儲手段,類似于“數字黃金”。

它能在危機時(如銀行倒閉、金融制裁)充當避險資產,與傳統資產相關性低,可作為投資組合的多元化工具,適合機構和國家用于對沖地緣政治風險、資本管制和通貨膨脹。

Bitcoin與美元穩定幣的協同作用

穩定幣在新興市場廣泛用于儲蓄、匯款、跨境支付和企業現金管理,主要以美元為錨定,間接強化美元主導地位。

Bitcoin與穩定幣結合,可形成兼具穩定性和增值潛力的混合Crypto生態系統,Bitcoin作為價值存儲和風險對沖工具,穩定幣提供日常金融操作所需的流動性和可及性,有助于美元網絡在全球的擴張,尤其在新興市場抵御中國數字金融影響力的擴張。

Bitcoin對美國的戰略意義

美國若建立戰略Bitcoin儲備,將向市場發出支持Bitcoin的信號,吸引資本,強化金融體系,引領金融創新,獲得先發優勢,保障財政長期可持續性。

Bitcoin可助力美國在全球經濟競爭中抵消債務驅動金融體系的脆弱性,通過與黃金、長期債券、關稅等政策協同,強化美元地位,符合美國在全球推行經濟和技術戰略的利益,如利用人工智能等技術優勢綁定盟友,維護全球領導地位。03 美國金融體系戰略部署

構建新貨幣體系(“布雷頓森林體系2代”)

以美國國債和黃金為基礎儲備資產,通過戰略互換等手段(如用短期國債、外匯儲備或黃金儲備換取長期債券)穩定美元體系,應對去美元化趨勢,重新錨定盟友關系。

推動國內經濟增長、財政紀律和能源獨立,實現再工業化,調整信貸分配,重振工業基礎,增強供應鏈韌性,減少對對手國家制造業的依賴,恢復公共和私人貨幣創造的平衡。

國際層面的戰略舉措

利用金融工具(如長期債券、世紀債券、美元互換額度調整等)和貿易政策(關稅、貿易協議等)構建地緣經濟聯盟,劃分盟友與對手,穩定財政政策,強化美國在國際貨幣結算中的中心地位。

憑借美國在人工智能和新興技術領域的領先優勢,通過提供技術合作機會,激勵盟友與美國的金融和貿易政策保持一致,增強聯盟凝聚力,維護全球領導地位,限制競爭對手(如中國)的影響力。

Bitcoin相關戰略布局

美國應建立戰略Bitcoin儲備,積極參與Bitcoin市場,隨著Bitcoin市場價值提升,可通過發行Bitcoin債券、設立Bitcoin財富基金等金融工具,多元化債務組合,推動國內關鍵產業投資,促進經濟增長,增強財政實力,同時利用Bitcoin的特性和市場影響力,擴大美元網絡,鞏固美元在全球貨幣體系中的主導地位,應對全球經濟和地緣政治挑戰。04 Bitcoin發展推演

報告按照美國政府持有100萬枚Bitcoin,Bitcoin價格上升到50萬美元/枚、100萬美元/枚和150萬美元/枚的場景進行推演分析。

情景 A:比特幣市值達到黃金市值的一半(約 10 萬億美元)

主要影響:美國 100 萬Bitcoin儲備價值5000 億美元,顯著分散國家儲備風險,Bitcoin被視為央行儲備的重要補充,主權和機構投資者可能跟進,但美國的大量持有可能影響市場價格和流動性,需加強基礎設施建設和監管框架。

次要影響:Bitcoin在新興市場和跨境交易中廣泛應用,促進Blockchain技術發展,美國在金融創新領域的領導地位加強,部分盟友可能效仿,對手國家可能加速發展替代方案,海灣國家可能加速儲備Bitcoin,Bitcoin采礦需平衡經濟與環境利益,美國可能引領可持續采礦,全球采礦競爭加劇。

情景 B:Bitcoin市值與黃金持平(約20 萬億美元)

主要影響:美國 100 萬Bitcoin儲備價值1 萬億美元,與黃金儲備相當,Bitcoin成為核心全球儲備資產,增強美國財政韌性,但也帶來市場依賴和監管挑戰,突然的市值變化可能引發金融波動,需全球央行調整策略。

次要影響:技術創新加速,Bitcoin相關金融產品涌現,提升其市場地位,改變全球貨幣權力動態,美國及其盟友進一步整合Bitcoin,其他國家可能減少對美元國債的依賴,美國國內Bitcoin價值提升可支持公共投資,但需關注其市場波動對經濟的影響。

情景 C:Bitcoin市值達到全球主權債務市場的一半(約 30 萬億美元)

主要影響:美國 100 萬Bitcoin儲備價值1.5 萬億美元,超過黃金儲備,Bitcoin可能成為全球主要儲備資產,提高美國地緣政治影響力,但也帶來系統風險,如市場或技術故障的全球影響,美國需確保Bitcoin優勢地位。

次要影響:Bitcoin促使全球資本流向轉變,可能沖擊依賴法定貨幣的經濟體,美國需平衡全球市場,技術投資需求增大,美國利用Bitcoin儲備可推動公共投資,但引發財政可持續性討論,Bitcoin采礦成為全球能源和技術創新焦點,美國應主導可持續采礦,國際協調采礦標準和能源效率成為關鍵,Bitcoin債券可能成為基準資產,Bitcoin財富基金影響力擴大,但需應對治理挑戰,國際金融治理需重新定義以適應Bitcoin角色。05 總結

美國面臨全球貨幣體系變革的關鍵時期,競爭對手(主要指我們)的行動威脅其財政穩定和地緣政治地位。為維護領導地位,美國應推動建立“布雷頓森林”體系2,整合Bitcoin等新興資產,同時在國內外實施一系列戰略舉措,包括重振工業、實現能源獨立、加強技術創新、利用金融和貿易政策鞏固地緣經濟聯盟等,以重塑全球經濟秩序,確保自身在穩定、合作和繁榮的國際體系中的核心地位。