Ethereum和 Solana 的 Staking 商業模式差異:從 Lido 和 Solayer 談起

作者:LawrenceLee

在接連獲得兩輪融資,包括Polychain領投的1200萬美元融資和Binancelabs的融資之后,Solana鏈上的restaking項目Solayer成為近期市場中DeFi領域內為數不多的亮點,其TVL也持續上漲,目前已經超過Orca,在Solana鏈上TVL排名第十二。

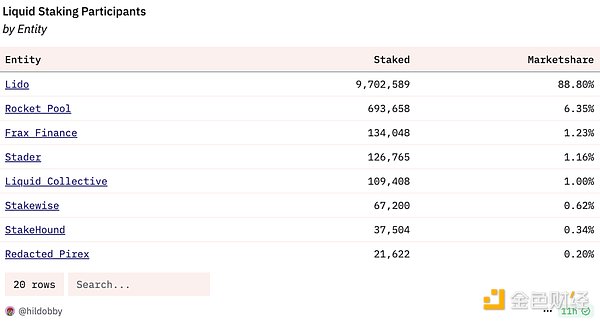

Liquidstaking參與者和市占率來源:Dune

Lido協議的收入主要來自兩部分:共識層收益和執行層收益。所謂的共識層收益,是指Ethereum網絡的PoS增發收益,對于Ethereum網絡而言,這部分支出是為了維護網絡共識所支付的,所以稱之為共識層收益,這部分相對固定(下圖橙色部分);而執行層收益包括用戶支付的優先費和MEV(關于執行層收益的分析,讀者可以前往MintVentures此前文章 了解更多),這部分的收益并不由Ethereum網絡支付,而是由用戶在執行交易的過程中支付(或間接支付),這部分隨著鏈上熱度而變化,波動較大。

Multicoin創始人KyleSamani對restaking商業模式的疑問來源:X

我們從Eigenlayer已經發幣的目標用戶:預言機(LINK、PYTH)、橋(AXL、ZRO)、DA(TIA、AVAIL)來看,質押Tokens來維護協議安全都是其Tokens的核心用例,選擇向Eigenlayer來購買安全服務會極大削弱其發行Tokens的合理性。即便Eigenlayer自身,在解釋EIGENTokens的時候,也用非常抽象晦澀的語言表達了「使用EIGEN來維護協議安全性」是主要用例的觀點。Liquidrestaking(Etherfi)的生存之道

Eigenlayer支持兩種方式來參與restaking:使用LST和nativerestaking。使用LST參與EigenlayerRestaking的方式比較簡單,用戶在LST協議存入ETH獲得LST之后,將LST存入Eigenlayer即可,不過LST池長期限額,限額期間還想要參與restaking的用戶需要按照如下方式進行nativerestaking:

用戶首先需要自行完成在Ethereum網絡質押的全過程,包括資金準備、執行層和共識層客戶端配置、設置取款憑證等。

用戶在Eigenlayer新建一個名為Eigenpod的合約賬戶

用戶將Ethereum質押節點的取款私鑰設置為Eigenpod合約賬戶。

可以看出,Eigenlayer的Restaking是比較標準的’re’staking,不論是用戶將其他的LST存入Eigenlayer,還是nativerestaking,Eigenlayer都并不直接「接觸」用戶質押的ETH(Eigenlayer也并不發行任何LRT)。Nativerestaking的流程是ETH的nativestaking的「復雜版」,意味著相近的資金、硬件、網絡和知識門檻。

于是Etherfi等項目迅速提供了LiquidRestakingTokens(LRTs)來解決此問題,Etherfi的eETH操作流程如下:

用戶將ETH存入Etherfi,Etherfi給用戶發行eETH。

Etherfi將收到的ETH進行質押,從而可以獲取ETH質押的基礎收益;

同時,他們依照Eigenlayer的nativerestaking流程,將節點的取款私鑰設置為Eigenpod合約賬戶,從而可以獲得Eigenlayer的restaking收益(以及$EIGEN、$ETHFI)。

顯然,Etherfi所提供的服務對于持有ETH想要獲得收益的用戶而言是最優解:一方面,eETH操作簡單,也具備流動性,與Lido的stETH體驗基本一致;另一方面用戶將ETH存入Etherfi的eETH池,可以獲得:3%左右的基礎ETHstaking收益、Eigenlayer可能的AVS收益、Eigenlayer的Tokens激勵(積分)、Etherfi的Tokens激勵(積分)。

eETH占據了EtherfiTVL的90%,給Etherfi貢獻了高峰時超過60億美元的TVL,以及最高80億美元的FDV,也使得Etherfi在短短半年內就成為了第四大質押實體。

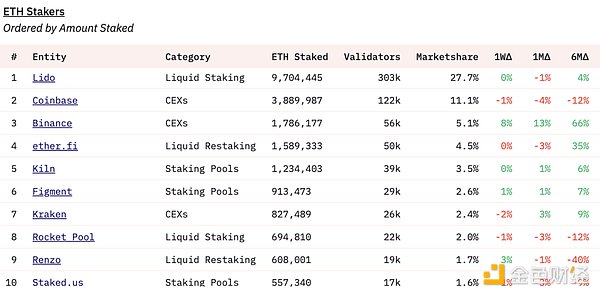

質押量排名來源:Dune

LRT協議的長期商業邏輯,在于幫助用戶以更簡單容易的方式,同時參與staking和restaking,從而獲得更高的收益。由于本身并不產生任何收益(除了自己的token之外),所以在整體商業邏輯上,LRT協議更加類似ETH的特定收益聚合器。如果我們仔細分析,會發現其商業邏輯的存在依托于如下兩個前提:

Lido不能提供liquidrestaking服務。倘若Lido愿意將其stETH「效仿」eETH,Etherfi將很難匹及其長期的品牌優勢、安全背書以及流動性優勢。

Eigenlayer不能提供liquidstaking服務。倘若Eigenlayer愿意直接吸納用戶的ETH來進行質押,也將極大削弱Etherfi的價值主張。

從純粹商業邏輯來看,作為liquidstaking頭部的Lido為用戶提供liquidrestaking服務給用戶提供更廣泛的收益來源,Eigenlayer直接吸納用戶資金更加方便的進行staking&restaking都是完全可行的。那為什么Lido不做liquidrestaking,Eigenlayer不做liquidstaking?

筆者認為,這是Ethereum的特殊情況決定的。Vitalik在2023年5月,Eigenlayer剛剛完成新一輪5000萬美元融資,在市場上引發眾多討論之際,專門撰文《Don’toverloadEthereum’sconsensus》(不要讓Ethereum共識超載),用一系列例子詳細的闡述了他對Ethereum的共識應該被如何復用(也就是「我們到底應該怎樣restaking」)的看法。

在Lido方面,由于其規模長期占Ethereum質押比例的三成左右,Ethereum基金會內部對其進行制約的聲音不斷,Vitalik也多次親自撰文討論質押中心化問題,這也使得Lido不得不將「與Ethereum對齊」作為其業務重點,不僅逐步關停了包括Solana在內的,除了Ethereum以外其他所有鏈的業務,其事實上的領導者Hasu在今年5月發文,確認放棄自己下場restaking業務的可能性,將Lido業務局限于staking,轉而通過投資并支持restaking協議Symbiotic,以及成立Lido聯盟來應對Eigenlayer和Etherfi等LRT協議對其市場份額的競爭。

ReaffirmthatstETHshouldstayanLST,notbecomeanLRT.(重申stETH應該保持為LST,而非LRT)

SupportEthereum-alignedvalidatorservices,startingwithpreconfirmations,withoutexposingstakerstoadditionalrisk.(支持與Ethereum對齊的驗證者服務,通過預確認的形式不給質押者增加風險)

MakestETHthe#1collateralintherestakingmarket,allowingstakerstooptintoadditionalpointsontheriskandrewardspectrum.(使stETH成為restaking市場最大的抵押物,給質押者提供不同風險收益的選擇)

Lido在restaking相關事項的立場 來源

而在Eigenlayer方面,Ethereum基金會的研究員JustinDrake和DankradFeist很早就被eigenlayer聘請為顧問,DankradFeist表示他加入的主要目的就是使「eigenlayer與Ethereum對齊」,這可能也是eigenlayer的nativerestaking流程相當違背用戶體驗的原因。

從某種意義上,Etherfi的市場空間是被Ethereum基金會對Lido和Eigenlayer的「不信任」所帶來的。Ethereum質押生態協議分析

結合Lido和Eigenlayer,我們可以看出,在目前的PoS鏈上,圍繞著質押行為,除去關聯方的token激勵之外,一共有三種長期的收益來源:

PoS底層收益,PoS網絡為了維護網絡共識所支付的原生Tokens。這部分的收益率,主要取決于鏈的通脹計劃,比如Ethereum的通脹計劃與質押比率掛鉤,質押比例越高,通脹速度就越慢。

交易排序收益,節點對交易打包排序過程中所能夠獲取的費用,包括用戶給予的優先費(priorityfee),以及對交易進行打包排序過程中獲得的MEV收益等。這部分的收益率主要取決于鏈的活躍程度。

質押資產出租收益,將用戶質押的資產租借給其他有需求的協議,從而獲取這些協議支付的費用,這部分收益取決于有多少有AVS需求的協議愿意支付費用來獲取協議安全。

在Ethereum網絡上,圍繞著質押行為目前有三類協議:

以Lido和RocketPool為代表的liquidstaking協議。他們只能獲取上述的第1和2種收益。當然,用戶可以拿著他們的LST去參與Restaking,但是作為協議而言,他們能夠抽成的僅有上述的1和2。

以Eigenlayer和Symbiotic為代表的restaking協議。這類協議只能獲取上述的第3種收益。

Etherfi和Puffer為代表liquidrestaking協議。他們理論上能夠獲取上述全部3種收益,但他們更類似「聚合了restaking收益的LST」

目前ETHPoS底層收益在年化2.8%左右,也就是隨著ETH的質押比例升高而慢慢降低;

交易排序收益隨著EIP-4844的上線有了顯著的降低,最近半年在0.5%左右。

質押資產出租收益基數較小還無法進行年化,更多的是靠EIGEN以及關聯LRT協議的Tokens激勵使得這部分激勵變得可觀。

對于LST協議而言,其收入基數為質押數量*質押收益率。ETH的質押數量已經接近30%,盡管這一數值仍然大幅度低于其他的PoS公鏈,但是從Ethereum基金會去中心化、經濟帶寬的角度出發,并不希望太多的ETH流入到質押中(參見Vitalik最近博文,Ethereum基金會曾經討論過是否要將ETH質押的上限設置為總量的25%);而質押收益率則在持續下降,從22年底穩定在6%經常能獲得10%左右的短時APR,降低到現在的只有3%,并且在可預見的未來沒有回升的理由。

對于上述協議Tokens而言,除了受制于ETH本身的頹勢之外:

Ethereum網絡LST的市場天花板已經逐步可見,可能也是以LDO、RPL的LST協議治理Tokens價格表現不佳的原因;

對于EIGEN來說,目前其他各PoS鏈包括BTC鏈上的restaking協議都在不斷涌現,將Eigenlayer的業務基本局限在了Ethereum生態內,進一步降低了其AVS市場本就不甚明確的市場規模的潛在上限;

而本不在預期內的LRT協議的出現(ETHFI高峰時的FDV超過80億、超過LDO和EIGEN的歷史最高FDV),又進一步「稀釋」了上述兩者在質押生態中的價值;

而對ETHFI和REZ們來說,除了上述因素之外,在市場熱潮期上線帶來的過高的初始估值則是影響其Tokens價格的更重要因素。Solana的staking和restaking

以Jito為代表的Solana網絡的liquidstaking協議的運行機制,與Ethereum網絡的基本沒有差別。但是Solayer的restaking與Eigenlayer的restaking則不同。為了了解Solayer的restaking,我們需要先了解Soalna的swQoS機制。

Solana網絡的swQoS(stake-weightedQualityofService,質押加權的服務質量機制)在經過今年4月份的一次客戶端版本升級之后,開始正式生效。swQoS機制的出發點是為了網絡的整體效率,因為Solana網絡在3月的meme熱潮中經歷了長時間的網絡卡頓。

簡單而言,swQoS啟用后,區塊生產者依據質押者的質押金額來確定其交易的優先級,擁有整個網絡x%質押比例的質押者,最多可以提交x%的交易(關于swQoS的具體機制和對Solana的深遠影響,讀者可以閱讀Helius的文章)。swQoS啟用后,Solana網絡的交易成功率迅速提高。

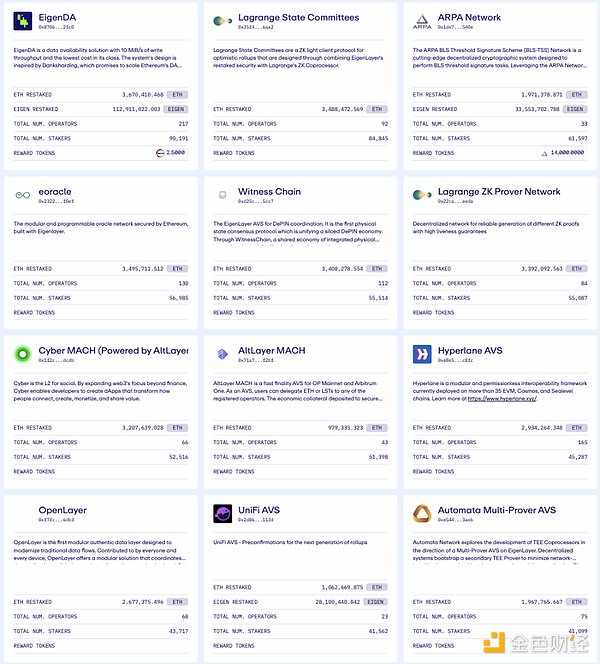

Solayer與Eigenlayer的區別 來源

可以看出,盡管同是將質押資產租賃給其他有需求的協議實現’re’staking,但Solayer的內源性AVS和和Eigenlayer的外源性AVS所提供的核心服務是不同的。Solayer的內源性AVS本質上是「交易通過性租賃平臺」,其需求用戶是對交易通過性有需求的平臺(或其用戶),而Eigenlayer則是「協議安全租賃平臺」。而其內源性AVS的核心支撐,是Solana的swQoS機制。正如Solayer在其文檔中所說:

WedidnotfundamentallyagreewithEigenLayer’stechnicalarchitecture.Sowere-architected,inasense,restandardizedrestakingintheSolanaecosystem.Reusingstakeasawayofsecuringnetworkbandwidthforapps.Weaimtobecomethedefactoinfrastructureforstake-weightedqualityofservice,andeventually,acoreprimitiveoftheSolanablockchain/consensus.

「我們從根本上不同意EigenLayer的技術架構。因此從某種意義上說,我們重新構建了Solana生態系統中的restaking。復用Stake作為保護APP網絡帶寬的一種方式。我們的目標是成為swQoS事實上的基礎設施,并最終成為SolanaBlockchain/共識的核心原語。」

當然,如果Solana鏈上有其他有質押資產需求的協議,比如協議安全需求,Solayer也可以將其SOL租借給這些協議。事實上,從定義上來說,任何對質押資產的租借/再利用都可以被稱為再質押,而不必僅僅局限于安全需求。由于Solana鏈swQoS機制的存在,在Solana鏈上的restaking業務范圍要比Ethereum鏈上的更廣,而從Solana近期的火熱的鏈上活躍度來看,交易通過性的需求要比安全性的需求更加剛性。Solayer的restaking是個好業務嗎?

用戶參與Solayerrestaking的業務流程如下:

用戶將SOL直接存入Solayer,Solayer給用戶發行sSOL

Solayer將收到的SOL進行質押,從而可以獲得基礎的質押收益

同時,用戶可以將sSOL委托給對交易通過率有需求的協議,從而獲得這些協議支付的費用。

SOLliquidstaking(以JitoSOL為例)APY的總收益和MEV收益 來源

如果仔細對比Ethereum和Solana的上述三種收益,我們會發現,盡管SOL的市值仍然只有ETH的1/4,stakedSOL的市值只有stakedETH市值的60%左右,但Solana鏈的質押相關協議比Ethereum鏈的質押相關協議有著事實上更大的市場,以及更大的潛在市場,因為:

1.PoS底層收益方面:SOL愿意支付的網絡增發收益已經從23年12月開始高于了ETH,并且兩者的差距仍在不斷擴大。不論是ETH還是SOL質押,這都是占其收益率中超過80%的部分,這決定了所有質押相關協議的收入基線。

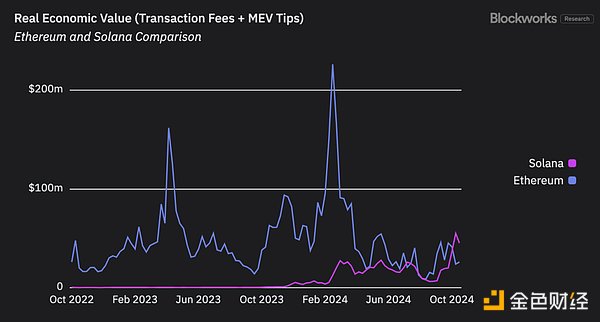

Solana和Ethereum的REV來源:Blockworks

在質押資產出租收益方面,相較Ethereum網絡目前僅有安全收益,Solana的swQoS機制能夠帶來額外的交易通過性的租賃需求。

以及,Solana的質押相關協議可以按照商業邏輯來擴展業務,任何liquidstaking協議都可以開展restaking業務,比如我們看到的Jito;任何restaking協議也都可以發行LST,比如Solayer和Fragmetric。

更重要的是,以上的趨勢我們目前沒有看到任何逆轉的可能性,也就是說,未來Solana質押協議相對Ethereum質押協議的優勢可能還將不斷擴大。

從這個角度,盡管我們仍然不能說Solana的restaking已經找到了PMF,但是可以明確的是,Solana的staking和restaking是比Ethereum上更好的業務。